A Visão Prev utiliza cookies para acompanhar os acessos e o comportamento dos usuários no site, melhorar a experiência de navegação e, eventualmente, para fins publicitários. Ao seguir navegando, você concorda com a utilização desses dados. Caso prefira, consulte nossa política de privacidade, clicando aqui

Visão Educa

Com grande satisfação, apresentamos o primeiro artigo do Blog escrito por um colaborador da Visão Prev de fora da área de Comunicação e Marketing. Essa iniciativa visa trazer novas perspectivas e conhecimentos técnicos de diferentes áreas para enriquecer o nosso conteúdo e oferecer aos nossos leitores uma experiência ainda mais completa.

Muitas vezes, quando nos deparamos com as palavras “aposentadoria” e “previdência”, inevitavelmente nos lembramos do INSS (Instituto Nacional de Seguridade Social), pois é ele o responsável por gerir a aposentadoria oficial, mas esse assunto é mais amplo do que isso.

Quando falamos de previdência, estamos, mesmo que não percebamos, nos deparando com dois ciclos em nossas vidas que muitas vezes se confundem: o Ciclo Vital e o Ciclo Laboral.

O Ciclo Vital define o momento de vida em que estamos e é dividido em etapas, como infância, puberdade, fase adulta, a velhice, terminando em nosso falecimento. Olhando por essa perspectiva, é mais fácil termos uma noção em qual momento de nosso Ciclo Vital estamos – mesmo que não consigamos definir exatamente onde uma etapa termina e outra começa.

Já o Ciclo Laboral representa nossa caminhada profissional. Definir em qual momento específico estamos é uma tarefa difícil. Sabemos que em algum momento começaremos e encerraremos nossa jornada laboral, mas quando isso acontecerá e qual o trajeto isso tomará é uma incógnita para cada um. Apesar disso, ambos os ciclos – o vital e o laboral – caminham juntos, mesmo que seja necessário analisá-los de forma separada.

O desafio do INSS é justamente adequar a aposentadoria a partir desses dois ciclos para garantir que os contribuintes possam receber um benefício de acordo com suas expectativas de vida, mas também levando em consideração que o Ciclo Laboral pode, em algum momento, ser interrompido, mesmo que o Ciclo Vital continue, como nos casos de invalidez, por exemplo.

Olhando por essa perspectiva, é possível afirmar que o INSS é capaz de manter nossa qualidade de vida durante a aposentadoria? Infelizmente, muitas vezes a resposta é negativa. É nesse contexto que o modelo de Previdência Complementar foi elaborado, para que seja uma opção de investimento para a população em geral juntar dinheiro para complementar seu benefício junto ao INSS, para, assim, manter a qualidade de vida no término do seu Ciclo Laboral.

O objetivo desse artigo é te ajudar a entender como aproveitar a estrutura da previdência complementar para constituir um patrimônio que, ao término da sua carreira, permita você manter não apenas sua qualidade de vida, mas também a independência financeira.

Como vimos anteriormente, a previdência complementar foi criada com o objetivo de ser, como o próprio nome diz, uma complementação ao Regime Geral (aposentadoria do INSS), mas por ainda ter a característica de um investimento, ela oferece maior flexibilidade e autonomia para decidir como e quanto aplicará, além de também ser possível definir quando e quanto receberá de aposentadoria.

Quando falamos especificamente da Visão Prev (com exceção do plano Telefônica BD que tem uma característica própria), nossos planos têm característica CD, ou seja, Contribuição Definida. Isso signifcia que você terá um saldo individual e autonomia para definir o quanto contribuirá, como será investido e quando começará a receber sua aposentadoria, sendo nessa etapa também possível definir quanto e como receberá o benefício. Então sempre que falarmos do seu dinheiro aplicado, falaremos de “saldo”, pois o que acontece com seu dinheiro não tem impacto sobre o que acontece com o dinheiro de outra pessoa.

É importante comentarmos que as Entidades de Previdência Complementar fazem parte do Sistema Financeiro Nacional e possuem dois órgãos importantes:

Essa estrutura garante a segurança dos recursos aplicados, pois há um órgão que define as regras enquanto outro supervisiona seu cumprimento, além das próprias ações e solidez das Entidades.

Nós já entendemos que a Previdência Complementar te possibilita autonomia para definir o quanto deseja aplicar mensalmente e, posteriormente, na aposentadoria, também será você que definirá o quanto receberá. Tudo é calculado com base no saldo que você acumulou. Tendo isso em mente, vamos imaginar alguns cenários:

Cenário 1

Imagine um jovem de 20 anos que iniciou seu Ciclo Laboral e decidiu fazer contribuições mensais de R$ 200,00 para um plano de Previdência Complementar. Considerando uma rentabilidade anual nominal de 8,50%, quanto ele acumulará no decorrer dos anos?

| Idade | Total de Contribuição | Saldo Acumulado |

| 30 | R$24.000,00 | R$36.970,89 |

| 40 | R$48.000,00 | R$120.561,46 |

| 50 | R$72.000,00 | R$309.558,36 |

| 60 | R$96.000,00 | R$736.877,23 |

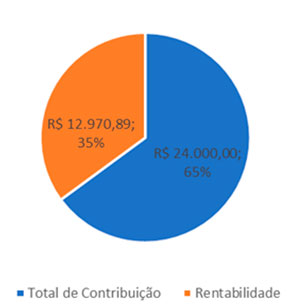

O interessante de analisar os resultados é considerar o quanto do saldo acumulado é oriundo das contribuições e, principalmente, o quanto é oriundo da rentabilidade. Fazendo essa análise, chegamos nas seguintes proporções:

Perceba que com o passar dos anos, a rentabilidade foi se tornando uma parte mais significativa do saldo. Isso não é mágica ou exagero nos números, mas uma demonstração de que o tempo pode ser usado a seu favor. Mas e se for uma pessoa mais velha?

Cenário 2

Vamos imaginar uma pessoa com 35 anos que decidiu fazer contribuições a um plano de previdência com os mesmos R$ 200,00 de contribuição mensal. Qual saldo ela acumularia com o passar do tempo?

| Idade | Total de Contribuição | Saldo Acumulado |

| 40 | R$12.000,00 | R$14.766,76 |

| 50 | R$36.000,00 | R$70.358,29 |

| 60 | R$60.000,00 | R$196.049,81 |

Em um primeiro momento nós podemos chegar à conclusão que a Previdência Complementar, não é tão vantajosa para uma pessoa mais velha em relação a quem começa cedo, mas quando consideramos o quanto a contribuição e a rentabilidade representam no saldo como um todo, podemos ter uma visão mais ampla.

Perceba que mesmo para quem começou mais tarde, com o mesmo valor de contribuição, em determinado momento a rentabilidade representou uma parcela maior do saldo do que as contribuições que essa pessoa fez.

Dessa forma, ao aderir a um plano de previdência, é importante avaliar quanto tempo de contribuição você terá e o quanto destinará ao plano, pois será possível estimar o saldo que acumulará.

Lembre-se sempre: o mais importante não é o valor que aporta, mas sim a constância de suas contribuições.

Existe outro aspecto no plano que você também poderá definir no decorrer dos anos: o perfil de investimentos, responsável por determinar como o saldo aplicado será investido.

Na Visão Prev, você tem acesso a 5 diferentes perfis de investimentos, desde o mais conservador até o mais agressivo, cada um com uma composição e expectativa de ganhos e oscilações diferentes. A primeira coisa a se questionar é: qual a sua aversão ao risco? Para isso, confira as seguintes imagens que trazem o retorno de dois perfis diferentes:

No primeiro quadro, podemos ver o resultado consolidado do perfil Super Conservador considerando um intervalo de 60 meses, de janeiro de 2019 até dezembro de 2023. Nesse espaço de tempo, esse perfil teve uma oscilação baixa, sendo um investimento estável e uma rentabilidade acumulada de 46,45%.

Já no segundo nós vemos o resultado consolidado do perfil Agressivo, que teve, no mesmo período, uma rentabilidade acumulada de 61,04%, mas sofrendo mais com as oscilações do mercado.

Olhando esses dois resultados, a pergunta que deve se fazer é: qual eu me sentiria mais confortável? Eu prefiro um retorno mais calmo e tranquilo ou um retorno mais turbulento, mas com expectativa de um ganho maior?

Estamos usando dois exemplos extremos para facilitar na compreensão desse conceito, utilizando de um perfil seguro e outro volátil, mas ao escolher um perfil de investimentos, deve-se avaliar qual dos 5 perfis de investimentos tem o grau de oscilação que você está disposto a correr e se seu objetivo está de acordo com o objetivo daquele investimento.

Além de possuir um teste na área do participante em nosso site, nós também contamos com uma equipe especializada para lhe ajudar nessa escolha.

A Previdência Complementar foi feita para ser uma forma da população buscar por uma complementação do benefício pago pelo INSS e como uma forma de facilitar o acesso a diferentes tipos de investimentos, contando com o auxílio de entidades competentes que farão o investimento do saldo.

Ao aderir ao plano, é importante definir um objetivo, seja um saldo que deseja acumular ou uma renda que deseja receber, pois, considerando o tempo de contribuição, poderemos calcular quanto de contribuição precisará fazer. A Visão Prev conta com uma série de simuladores e consultorias que podem te ajudar a fazer esse cálculo.

Além disso, com a Previdência Complementar é possível reduzir o Imposto de Renda cobrado na declaração anual. Fazendo o modelo completo, você utilizará das contribuições para abater a base de cálculo de Imposto de Renda em até 12%. Dessa forma, quanto mais você contribuir, menor será a base de cálculo de Imposto de Renda e, consequentemente, menor será sua tributação.

Caso queira saber mais sobre como gerir seu plano ou como funciona a aposentadoria, agende um horário para falar com um de nossos especialistas.

Espero que esse artigo tenha te ajudado a entender um pouco mais sobre como funciona a Previdência Complementar. Conte com a Visão Prev para te ajudar a construir um futuro financeiramente mais tranquilo.

Artigo elaborado por Gustavo Silva, Analista de Relacionamento Pleno com seis anos de experiência e pós-graduando em MBA de Mercado Financeiro e de Capitais.